RINKOS ŌØż’ĖÅ TYRIMAI NEWS - HAIRSTYLIST

RINKOS ŌØż’ĖÅ TYRIMAI NEWS

RINKOS ŌØż’ĖÅ TYRIMAI

INDUSTRIA COSMETICA: PRODUZIUONE, MERCATO E COMMERCIO ESTERO |

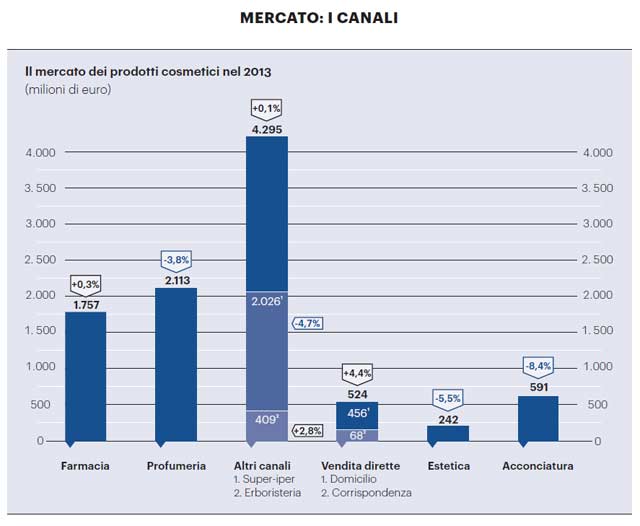

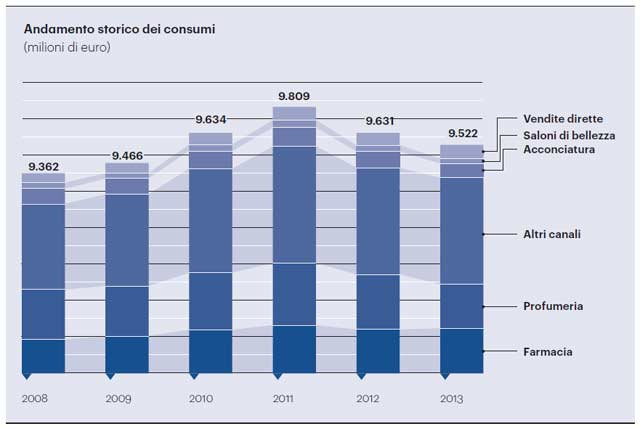

Resta sostanzialmente allineato ai ritmi degli ultimi esercizi il trend del mercato cosmetico in Italia, che nel 2013 supera i 9.500 milioni di euro, con una lieve contrazione di 1,2 punti per┬Łcentuali. L’onda lunga della crisi, se non ha messo in grave disagio il comparto, sicuramente impone una trasformazione in quei canali dove il consumo indiretto di cosmetici ├© pi├╣ condizionato dalla pro┬Łpensione all’acquisto: ├© il caso dei canali professionali, estetica e acconciatura, che registrano i cali di mercato pi├╣ evidenti. |

|

| MERCATO: I CANALI |

|

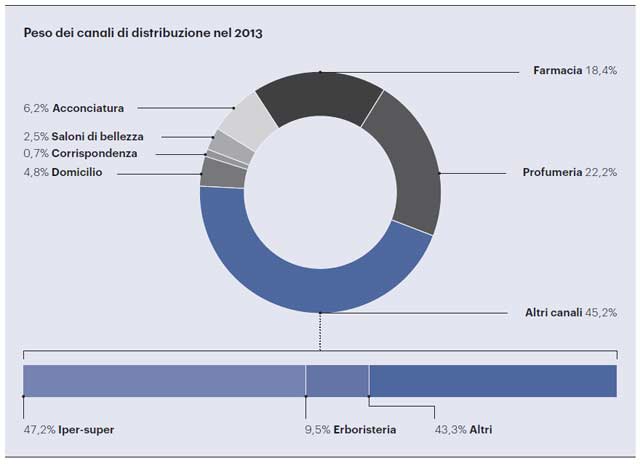

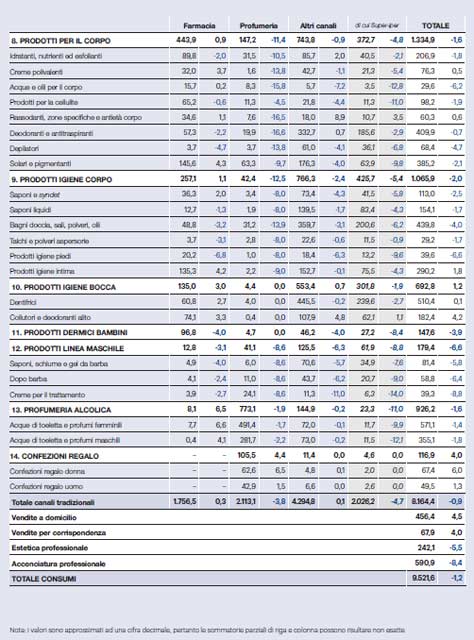

| Dal 2007, momento d'inizio delle crisi internazionali, a oggi, le vendite di cosmetici in Italia hanno subito contrazioni abbastanza marginali, confermandosi una costante nelle opzioni d'acquisto dei consumatori. Le congiunture negative di questi ultimi anni hanno sicuramente intaccato gli acquisti in volume, ma certamente non quelli in quan┬¼tit├Ā: nel 2013 i consumi superano i 9.500 milioni di euro, con una flessione di poco pi├╣ di un punto percentuale. Il canale farmacia registra a fine 2013 una tenuta, con segno positivo, dopo un periodo di lieve flessione, condizionata pi├╣ dalla riduzione degli acquisti in valore che in quantit├Ā. Il mercato supera i 1.750 milioni di euro, pari al 18,4% del totale di vendita di tutti i cosmetici sul mercato nazionale. Ancora una volta nel canale si conferma la fiducia dei consumatori, che riconoscono alla farmacia livelli di specializzazione e cura del servizio superiori ad altre superfici di distribuzione. Pi├╣ di altri canali di vendita, le farmacie hanno saputo investire nel prodotto cosmetico e nella specializzazione degli addetti alle vendite, anche se restano aperte opportunit├Ā di ampliamento della clientela, soprattutto nelle fasce oltre i 50 anni. Sembra essersi placato il fenomeno delle parafar┬¼macie, frenate dalle recenti disposizioni di politica economica. Anche nel 2013 i cosmetici venduti nel canale erboristeria confermano il trend positivo degli ultimi anni, pur se a ritmi rallentati. Il valore delle vendite, prossimo ai 410 milioni di euro e una crescita di poco meno di tre punti percentuali, conferma comun┬¼que la salute del canale che copre il 4,3% del totale consumi in Italia. In futuro verranno proposte rivalutazioni sulla tipologia di acquisto in quanto alcuni player si muovono al di fuori del concetto classico di erboristeria, pur confermando l'attenzione ai connotati salutistici e naturalistici dei prodotti offerti. L'andamento dei consumi nelle profumerie prosegue sulla strada di un ridimen┬¼sionamento del canale e di trasformazione delle modalit├Ā di distribuzione selettiva anche nel 2013: le profonde tensioni in alcune tipologie di punto vendita, infatti, condi┬¼zionano i consumi, calati di quasi quattro punti percentuali, con un valore delle vendite pari a 2.113 milioni di euro, il 22,2% del totale consumi in Italia. Proseguono, in alcuni casi, le politiche mirate a sostenere i volumi con incrementi di prezzo, con evidenti ri┬¼percussioni sugli acquisti e sul calo dei consumatori. Nel canale ├© in atto una profonda trasformazione a fronte di fasce di consumatori divisi tra fedeli e diradanti, motivo per cui da molte parti si denuncia il bisogno di nuove strategie per sostenere la selettivit├Ā del canale. Nonostante azioni di sostegno come i nuovi lanci, la riduzione degli stock e le politiche dinamiche di listino, prosegue la crisi di molti punti vendita indipendenti. Le vendite nella grande distribuzione che, occorre ricordare, coprono oltre il 40% del mercato cosmetico nazionale, restano praticamente piatte, con un valore che nel 2013 si approssima ai 3.900 milioni di euro. Se, per ragioni di confronto, si includono i valori dell'erboristeria, vengono toccati i 4.300 milioni di euro. Gli operatori del canale, anche nel corso del 2013, hanno sviluppato significativi investimenti negli assortimenti e hanno cercato di ottimizzare i posizionamenti dei prezzi, con l'obiettivo di sostenere la domanda nelle varie tipologie di superficie, sostegno che rimane il fenomeno, non pi├╣ nuovo, della grande distribuzione specializzata, cio├© delle catene dedicate a cura persona e casa. Resta confermato l'andamento pi├╣ rallentato delle grandi superfici, calate di quasi cinque punti percentuali per un valore di 2.026 milioni di euro. Prosegue la crescita e l'impatto dinamico dei nuovi negozi monomarca, il vero elemento di rottura all'interno delle abitudini di consumo, che prossimamente verr├Ā riclassificato in una nuova tipologia di canale. Una crescita superiore alla media si registra per le vendite a domicilio, ormai non pi├╣ una semplice novit├Ā nel momento di attraversamento della crisi. |

|

| Il valore delle vendite nel 2013 ha superato i 450 milioni di euro consentendo un incremento di 4,5 punti percentuali. ├ł importante considerare che un terzo del canale ├© costituito da vendite di make-up. Le nuove modalit├Ā di offerta, unite alla tradizionale specializzazione di servizio alla clientela, spiegano il successo di un canale che copre quasi il 5% del consumo totale di cosmetici. Nell'aggregato delle vendite dirette, si assiste alla crescita anche delle vendite per corrispondenza, aumentate di quattro punti percentuali, con un valore del mercato di 68 milioni di euro. Anche gli acquisti via Internet, in evidente evoluzione, non sono pi├╣ un fenomeno marginale, e rientreranno nelle elaborazioni che, in fase di revisione delle modalit├Ā distributive, potrebbero risultare ancora pi├╣ alte. Prosegue nel 2013 la contrazione dei consumi di cosmetici nei canali professionali, che superano i 730 milioni di euro, pari all'8,7% dei consumi totali. Pi├╣ che per i canali tradizionali, pesano sui saloni di estetica e acconciatura i condizionamenti per la con┬¼giuntura economica negativa, che frenano la frequentazione e spostano i consumi su canali alternativi, fai-da-te e prodotti sostitutivi, con evidente contrazione non solo dei cosmetici legati al servizio in salone, ma anche dei prodotti di rivendita. Si conferma da qualche esercizio il calo di consumo negli istituti di bellezza, -5,5%, per un valore di poco superiore ai 240 milioni di euro. Il canale, oltre a soffrire per la mancanza d'identit├Ā e per l'incapacit├Ā di reagire alle mutate esigenze di consu┬¼mo, ├© ancora contraddistinto da alcune tensioni sui prezzi e dalle politiche aggressive di importanti player del mercato. Altrettanto pesante ├© la contrazione registrata nei saloni di acconciatura, con una diminuzione dell'8,4% e un valore di poco superiore ai 590 milioni di euro: anche presso gli acconciatori si assiste alla contrazione delle frequentazioni medie che hanno evidentemente influenzato numero e valore degli scontrini. Non sono poche, tuttavia, le eccezioni: alcuni acconciatori, infatti, hanno saputo fronteggiare il momento poco dinamico proponendo strategie di segmentazione sia nei servizi che nei trattamenti. |

|

| MERCATO: I PRODOTTI |

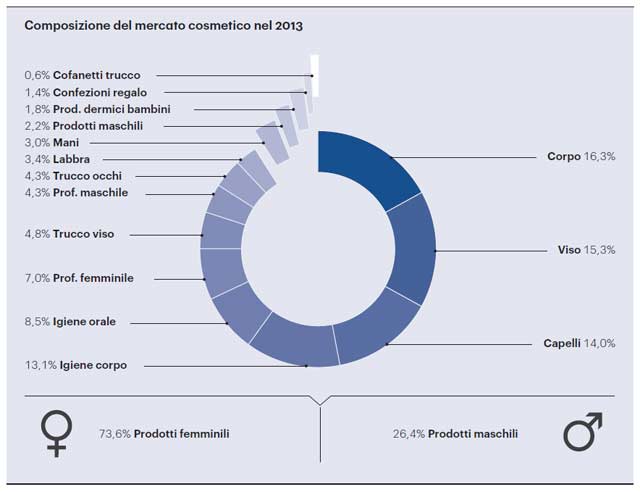

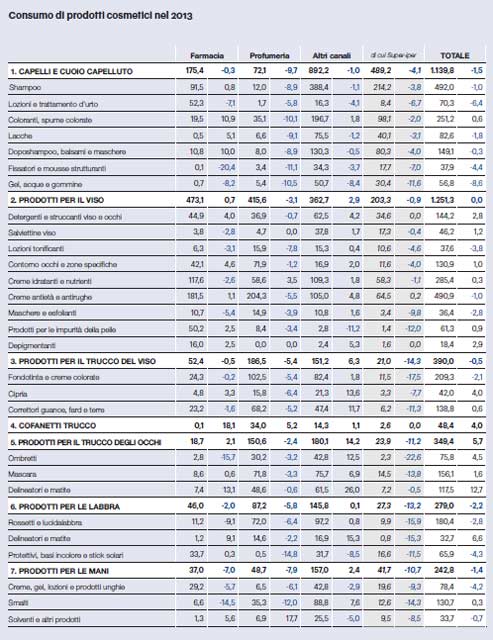

| Come da tradizione, ogni anno il Centro Studi e Cultura d'Impresa di Cosmetica Italia effettua una dettagliata analisi dei consumi per prodotto, grazie all'incrocio dei dati rile┬¼vati dai vari istituti di ricerca con i database storici e con le analisi derivate da statistiche interne, in costante aggiornamento per ogni canale di vendita. L'attenzione delle imprese all'evoluzione del mercato, alle nuove dinamiche internazio┬¼nali e, parallelamente, all'impegno verso ricerca e innovazione, ha avuto un ruolo fon┬¼damentale nella tenuta di alcune referenze in un momento storico del comparto in cui l'ampliamento del mix, la segmentazione dell'offerta e la polarizzazione dei consumi sono fenomeni molto caratterizzanti. Anche per il 2013, ├© importante evidenziare lo sguardo sempre pi├╣ ampio verso il web, la comunicazione e la promozione social, non pi├╣ ritenuta come "accessoria" dalle aziende del settore. |

| PRODOTTI PER IL CORPO Il segmento dedicato alla cura del corpo rimane anche nel 2013 la principale famiglia di consumo nelle abitudini degli italiani, coprendo il 16,3% sul totale delle vendite, per un valore pari a 1.335 milioni di euro. La flessione generale di 1,6 punti percentuali si caratterizza, omo¬genea, all'interno delle varie sottocategorie di prodotto; in controten¬denza, l'andamento delle creme polivalenti, +0,5% con un valo¬re delle vendite di 76 milioni di euro, e quello dei rassodanti e zone specifiche, in crescita dello 0,6%. Con 410 milioni di euro e un trend negativo dello 0,7%, deodoranti e antitraspiranti coprono il 31% delle vendite per questa famiglia di prodotti. Più mar¬cato il calo (ad eccezione delle vendite registrate nelle farmacie e parafarmacie) dei solari e pigmentanti, -2,1%, con un valore delle vendite di 385 milioni di euro, e quello di acque e olii per il corpo, -6,2% per un valore di poco inferiore ai 30 milioni di euro. Ancora sopra i 200 milioni di euro il volume degli idratanti e nutrienti per il corpo, nonostante il crollo delle vendite nel canale profumeria. |

| PRODOTTI PER IL VISO I prodotti dedicati allo skin-care, con 1.251 milioni di euro e una chiusura anno flat, rappresentano il 13% dei consumi cosmetici degli italiani. Il 2013 ha registra┬¼to un andamento positivo all'interno della distribuzione specializzata e nel canale farmacia; ancora in calo le vendite di que┬¼sta importante linea di prodotti nelle profume┬¼rie italiane. Guardando all'andamento delle categorie di prodotto, si nota il rallentamento delle creme antiet├Ā e antirughe, -1% per un valore di 490 milioni di euro, e quello delle lo┬¼zioni tonificanti, -3,8%. In tenuta la seconda categoria a valore della famiglia, creme idratanti e nutrienti, che chiude l'anno con un +0,3%. Segno positivo anche per altri sottosegmenti, come i prodotti contro le impurit├Ā della pelle, +0,9% per oltre 60 milioni di euro, e i depigmentanti, cresciuti dell'8% negli ultimi due anni. |

| PRODOTTI PER CAPELLI Tra le famiglie di prodotto vendute sul mercato cosmetico si trovano i prodotti per capelli e cuoio capelluto, che registra-no nel 2013 una contrazione dell'1,5%, per un valore vicino ai 1.140 milioni di euro, che conferma il terzo posto nelle vendite nei canali tradizionali.Gli shampoo, con 492 milioni di euro venduti e i doposhampoo, balsami e maschere, con 150 milioni di euro, registrano una leggera flessione, rispetti┬¼vamente dell'1% e dello 0,3%. Situazione in controtendenza (+0,6%) per coloranti e spume colorate ŌĆō seconda famiglia a valore della categoria ŌĆō che chiude l'anno superando i 250 milioni di euro. |

| IGIENE PERSONALE Continua, anche nel 2013, la negativit├Ā diffusa registrata nel precedente esercizio per l'aggregazione dei prodotti dedicati all'igiene del corpo e delle sue tipologie, in calo del 2%, per un valore inferiore ai 1.070 milioni di euro. Pesante il calo dei bagni-doccia e olii, -4% e dei saponi e syndet, -2,5%. Negativit├Ā anche per i saponi liquidi, -1,7% per oltre 150 milioni di euro. Unico andamento positivo, i prodotti per l'igiene intima, in crescita di 1,8 punti percentuali. |

| PROFUMERIA ALCOLICA Dopo il biennio 2010-2011 di tenuta acicli¬ca e un 2012 segnato dalla conseguente frenata, il 2013 vede le fragranze femminili e quelle maschili in flessione, rispettiva¬mente, dell'1,4% e dell'1,8%.Il calo sembra ancora fortemente legato alle dinamiche vissute dal primo canale di vendita, la profumeria, con una decisa frenata dei punti vendita "tradizionali". |

| MAKE-UP I prodotti per il trucco registrano un anda¬mento positivo, grazie soprattutto alla di¬stribuzione monomarca e ai corner presenti a livello mass. Bene il trucco occhi, +5,7% e i cofanetti trucco, +4%, mentre rallentano il trucco viso, -0,5%, e in misura maggiore il trucco mani (-1,4%) e quello per le labbra (-2,2%). Rimane comunque evidente la controtendenza di questa importante ag¬gregazione in un momento di congiuntura diffuso. Da ricordare anche delineatori e matite, +12,7%, per un valore ormai vicino ai 120 milioni di euro. |

|

| ANDAMENTI A CONFRONTO |

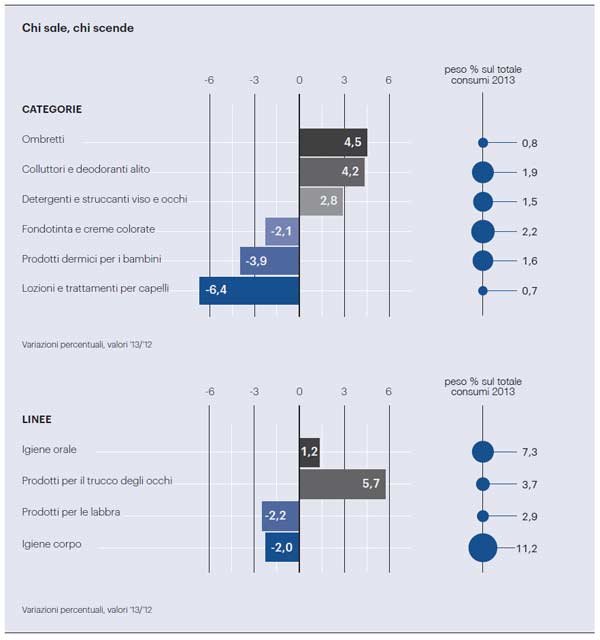

| Grazie all'analisi qualitativa sui trend, positivi e negativi, delle famiglie di prodotto e dei singoli prodotti, ├© possibile osservare "dall'alto" lo sviluppo dei dati 2013. Come analiz┬¼zato in precedenza, oltre agli ombretti, citati all'interno dei prodotti dedicati al make-up, sono i colluttori e deodoranti alito e i detergenti e struccanti viso e occhi a registrare segnali positivi. Negativit├Ā per i fondotinta e creme colorate (da rivedere anche alla luce delle crescenti performance delle creme multifunzione, come le BB cream), i prodotti dermici per bambini e, in misura maggiore, per le lozioni e trattamenti per capelli. La ridistribuzione delle opzioni di acquisto dei consumatori, ormai osservabile da qualche esercizio, influisce in maniera importante nei trend di consumo, mentre la lunga attesa di attraversamento e uscita dalla crisi, che negli ultimi anni ha caratterizzato la contrazione dei consumi a livello generalizzato in Italia, sembra ancora non toccare in maniera significativa il comparto cosmetico. |

|

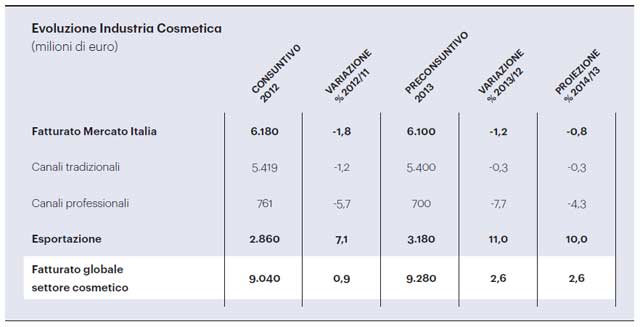

| IL FATTURATO DELL'INDUSTRIA COSMETICA ITALIANA |

| Grazie all'analisi qualitativa sui trend, positivi e negativi, delle famiglie di prodotto e dei singoli prodotti, ├© possibile osservare "dall'alto" lo sviluppo dei dati 2013. Come analiz┬¼zato in precedenza, oltre agli ombretti, citati all'interno dei prodotti dedicati al make-up, sono i colluttori e deodoranti alito e i detergenti e struccanti viso e occhi a registrare segnali positivi. Negativit├Ā per i fondotinta e creme colorate (da rivedere anche alla luce delle crescenti performance delle creme multifunzione, come le BB cream), i prodotti dermici per bambini e, in misura maggiore, per le lozioni e trattamenti per capelli. La ridistribuzione delle opzioni di acquisto dei consumatori, ormai osservabile da qualche esercizio, influisce in maniera importante nei trend di consumo, mentre la lunga attesa di attraversamento e uscita dalla crisi, che negli ultimi anni ha caratterizzato la contrazione dei consumi a livello generalizzato in Italia, sembra ancora non toccare in maniera significativa il comparto cosmetico. Calo meno marcato per i fatturati delle imprese che hanno investito sui canali |

|

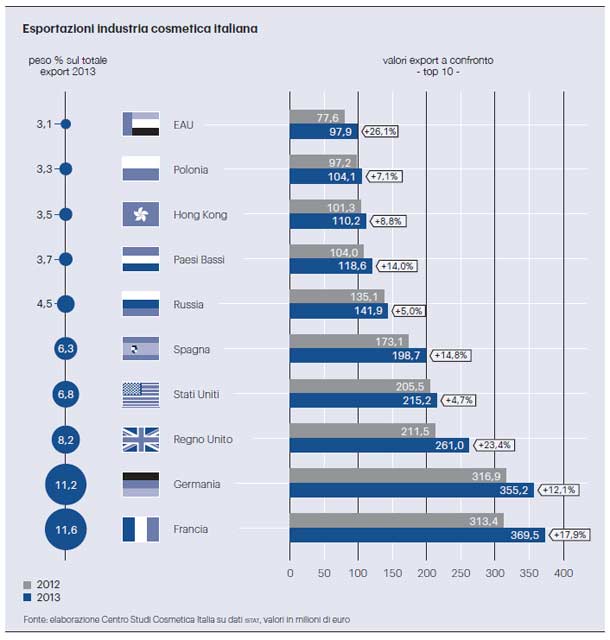

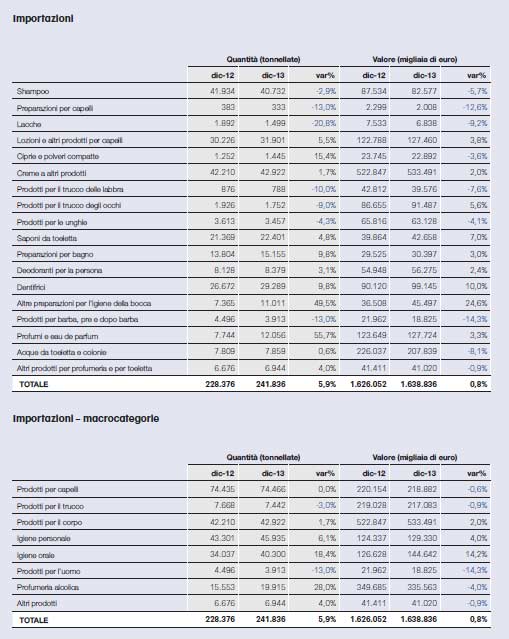

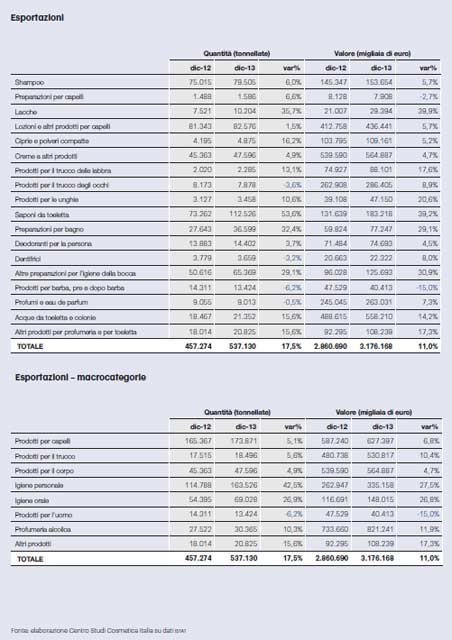

| tradizionali, -1,2%, con un valore della produzione che si ferma a quota 5.400 milioni di euro. In un momento di forte rallentamento dei consumi, le vendite dirette a domicilio, quelle in erboristeria e in alcune aree specializzate della grande distribuzione hanno saputo rispondere alle modificazioni di atteggiamento dei consumatori. La farmacia, dopo i primi trimestri fortemente negativi, chiude il 2013 in leggera positivit├Ā; rimane ancora negativo l'andamento degli iper e supermercati. Nonostante un clima generalizzato di incertezza e sfiducia delle imprese nazionali durante il biennio 2012-2013 (ben rappresentato anche dalle richieste altalenanti dai principali paesi partner) l'offerta italiana di cosmetici ha continuato a essere riconosciu┬¼ta nel mondo per l'innovazione delle formulazioni e la dinamica di servizio delle imprese produttrici; elementi, questi, che consentono alla filiera del cosmetico made in Italy di affermarsi sia sui mercati tradizionali che su quelli emergenti. L'incremento a valore dell'export, a fronte delle importazioni in crescita dello 0,8%, confermano il costante guadagno nel saldo commerciale di settore: le imprese italiane continuano a recuperare fasce di mercato, confermando la flessibilit├Ā che caratterizza e denota da tempo l'offerta nazionale. ├ł importante, in questo senso, porre l'accen┬¼to sulla crescita sostenuta anche in quantit├Ā delle esportazioni di cosmetici nazionali: un +17,5% che fa ben sperare nell'integrazione di investimenti solido e strutturati da parte delle nostre imprese. La bilancia commerciale infatti, per effetto della maggiore competitivit├Ā delle im┬¼prese, si ├© ulteriormente ampliata, superando i 1.500 milioni di euro. Grazie anche alle ottime performance nei mercati internazionali, il rapporto export su produzione supera il 34%: una percentuale in crescita, ma relativamente ancora bassa per un comparto al quale sono riconosciuti capacit├Ā di servizio e altissima qualit├Ā dell'offerta. Il consolida┬¼mento della ripresa dei consumi mondiali, auspicata gi├Ā a fine 2013, creer├Ā nei prossimi anni le opportunit├Ā per ampliare ulteriormente queste caratteristiche competitive. L'evoluzione in corso viene confermata dai dati di esportazione dei cosmetici ita┬¼liani per destinazione: tutti i primi dieci paesi di vendita, infatti, mostrano un andamento |

|

| decisamente positivo. In particolare, incidono le crescite di aree tradizionalmente im┬¼portanti per l'export italiano, come la Francia (+17,9%), tornata in prima posizione dopo il sorpasso tedesco registrato nel 2012 e il Regno Unito (+23,4%) che supera quota 260 milioni di euro. Notevole il rimbalzo (+26,1%) registrato dagli Emirati Arabi Uniti, mercato in flessione l'anno precedente; inevitabimente ricoprir├Ā una posizione di mag┬¼giore rilievo nel corso dei prossimi esercizi. Allargando la visione ai primi venti paesi, ├© possibile notare come Giappone, Singapore, Corea e Turchia, player sempre pi├╣ impor┬¼tanti nel panorama economico internazionale, stiano guadagnando quote significative |

|

| tra le preferenze di destinazione dell'export cosmetico italiano. Nel 2013 si segnalano trend estremamente positivi anche per Danimarca, +21%, e Svizzera, +15%. Analizzando infine le macrocategorie di prodotti esportati nel mondo, ├© da notare il parallelismo tra export e andamento di mercato per il make-up, che ha incre┬¼mentato le sue quote di oltre dieci punti percentuali. In crescita anche il primo grande gruppo a valore, la profumeria alcolica, che con oltre 800 milioni di euro di export nel mondo, chiude il 2013 con un incremento del 12%. Le nuove dinamiche di mercato a livello extra-europeo condizionano gli andamenti dell'ultimo esercizio, privilegiando quelle attivit├Ā imprenditoriali capaci di cogliere in pie┬¼no l'accezione completa del termine "internazionalizzazione" dentro logiche commer┬¼ciali e strategiche di medio-lungo termine, diradando sempre pi├╣ le iniziative one-shot che fino a poco tempo fa hanno caratterizzato l'attivit├Ā estera delle pmi italiane. |

| ANDAMENTI A CONFRONTO |

|

|

|

|

|

Tratto da un report di: CENTRO STUDI COSMETICA ITALIA |

Your browser is too old for our new website. It would be best if you went to a more recent and secure browser version.

Using this browser may cause security or usage problems.

Your browser is too old for our new website. It would be best if you went to a more recent and secure browser version.

Using this browser may cause security or usage problems.