Indagine Congiunturale 2021 - primo semestre

CONGIUNTURA, TREND E MERCATI DEL SETTORE COSMETICO NEL 2021

Incertezze e opportunità.

Queste, in sintesi, le situazioni che si trova ad affrontare l’industria cosmetica nel momento della ripresa dopo l’emergenza Covid-19. Le incertezze sono legate a uno scenario macroeconomico in ripresa ma ancora incerto, oltre

a tensioni che intaccano la filiera, a partire dai costi delle materie prime, dalle difficoltà di pianificazione e dalla incertezza su alcuni canali sia nazionali che internazionali.

Le opportunità sono rappresentate da una situazione in repentina evoluzione per quanto riguarda i consumi ma soprattutto per i nuovi approcci che il consumatore ha posto in essere. Considerando inoltre che è in corso una rimodulazione

verso l’alto della domanda di cosmetici, soprattutto a livello internazionale e in particolare nei nuovi mercati emergenti.

Appena conclusa la crisi pandemica si è parlato di un settore industriale solidale, responsabile e resiliente. Queste caratteristiche hanno accompagnato il comparto anche nel 2021 confermando la capacità innovativa e di investimento

costante da parte degli imprenditori del settore cosmetico. Ecco che, come tradizione, il Centro Studi ha registrato a cavallo dell’estate 2021 un andamento reattivo, evidenziando gli straordinari cambiamenti della domanda

cui le imprese hanno saputo reagire con capacità di adattamento, mettendo in atto strategie correttive e innovative.

Sono proprio i nuovi atteggiamenti di consumo il tema che caratterizza il passaggio alla fase successiva al lockdown. Ormai è chiaro che difficilmente i consumatori ritorneranno alle precedenti abitudini, dando vita alla “nuova

normalità”, anticipando trend e modalità di scelta che venivano proiettati nel medio-lungo periodo e che sono diventati attuali nel giro di pochi mesi.

Per il settore della cosmetica il 2021 è iniziato con una sostanziale crescita degli indicatori economici che sottolineano la realtà di un comparto pronto a raccogliere le sfide dei nuovi mercati e delle nuove abitudini d’acquisto.

Infatti, i dati previsionali di chiusura esercizio segnano una crescita del 10,4% dei fatturati, che superano, nelle stime, gli 11.700 milioni di euro, agevolati dalla componente interna della domanda, +8,1%, ma soprattutto

dalla ripresa delle esportazioni, +14%, segnale importante in chiave di continuità, ricordando che già alla fine del 2019 i mercati esteri avevano ridotto la domanda di prodotti cosmetici dall’Italia.

Scenario macroeconomico

Le valutazioni sullo scenario relativo all’economia nazionale e internazionale sembrano assorbire i recenti elementi di incertezza, proponendo valutazioni ottimistiche che devono ovviamente essere consolidate nel medio periodo.

La ripresa dell’economia mondiale, generata fondamentalmente dalla riduzione della pandemia, al di là delle precedenti tensioni nelle singole aree, evidenzia a fine anno la crescita di sei punti percentuali, con un ulteriore

rimbalzo positivo del 4,4%, atteso nel 2022.

Nell’area delle economie consolidate, sicuramente gli Stati Uniti registrano le migliori performance con una crescita del PIL a fine 2021 del 6,4%; in Inghilterra si annuncia una crescita di 5,3 punti percentuali a fronte di

una media dell’area del 5,1%. In questa situazione, la crescita dell’Italia è superiore alla media con un indice del 6,1% nel 2021 che supera i quattro punti percentuali nelle previsioni nel 2022.

Nell’area delle nuove economie, invece, prosegue l’andamento positivo della Cina con una crescita a fine 2021 dell’8,4% e un rallentamento del ritmo di crescita nel 2022, di poco superiore al 4%. Lo scenario dipende dalla reazione

più o meno virtuosa al restart delle varie economie ma anche in presenza di variabili ignote, come il prezzo instabile del petrolio e gli interventi sul mercato del lavoro.

Per l’area Euro sarà fondamentale controllare l’eventuale recrudescenza della pandemia e la gestione dell’occupazione. In Italia, sebbene il recupero stia procedendo più spedito che altrove, il gap rispetto al pre-pandemia

è, al momento, ancora più ampio di quello degli altri principali partner perché la caduta del 2020 in Italia è stata maggiore: nel secondo trimestre 2021 era del -3,8% sul quarto 2019, in Germania del -3,3%, in Francia

del -3,2% mentre gli Stati Uniti hanno raggiunto già il livello pre-crisi proprio nel secondo trimestre 2021.

Persistono, inevitabilmente, le preoccupazioni legate al mercato del lavoro: venendo meno le azioni di tutela sociale, si attende una perdita ulteriore di posti di lavoro da inizio 2022. Non sono da meno i condizionamenti dell’economia

legati alla finanza pubblica e all’indebitamento: sarà fondamentale gestire in misura oculata il piano nazionale di ripresa e resilienza.

Industria

Le rilevazioni a cavallo del primo e del secondo semestre 2021 confermano la capacità delle imprese non solo nel confermare la tradizionale propensione agli investimenti in ricerca e innovazione, ma soprattutto la forza di

reazione in una situazione non immaginabile fino a pochi mesi fa.

Il contesto economico ha condizionato non poco la rimodulazione dell’offerta da parte del sistema industriale cosmetico, imponendo una serie di aggiustamenti sia dal punto di vista organizzativo che commerciale. Ancora una

volta si è osservato un significativo atteggiamento a favore dei canali e delle loro difficoltà garantendo, nel momento della ripresa, le migliori condizioni per sostenere l’offerta finale.

Le proiezioni dei dati industriali, in un contesto che ha visto la crescita dei fatturati a fine giugno di oltre 14 punti percentuali, prevedono un tasso di sviluppo dei fatturati delle imprese per la fine dell’anno del 10,4%,

con un valore che si approssima agli 11.700 milioni di euro.

In un panorama della domanda interna in evidente ripresa, i valori della produzione ricevono segnali importanti dal mass market e dalle farmacie, mentre è innegabile il sostegno, non solo economico, delle vendite online, in

crescita di quasi 30 punti percentuali, Si conferma la rimodulazione delle strategie di vendita che avrà importanti ripercussioni nel momento del consolidamento dell’offerta sia a livello interno che internazionale; infatti

anche le esportazioni evidenziano importanti riprese con una crescita alla fine del 2021 di 14 punti percentuali.

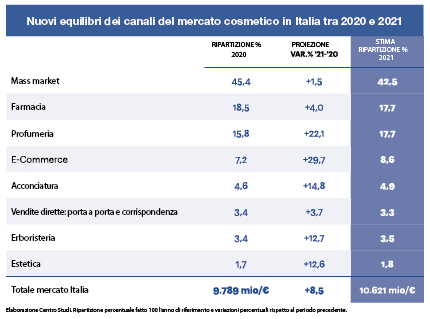

Consumi

I valori del mercato interno di cosmetici toccano, nelle previsioni di chiusura 2021, i 10.600 milioni di euro con una crescita di 8,5 punti percentuali. I canali di distribuzione di prodotti cosmetici durante il lockdown hanno

sofferto pesantemente per le chiusure obbligatorie di alcuni settori professionali e per la scarsa frequentazione dei consumatori.

Oggi il repentino cambio delle abitudini di acquisto ha generato una serie di nuovi comportamenti e opzioni di consumo che probabilmente si ripercuoteranno anche in futuro: dalla dilatazione della beauty routine, alla maggiore

attenzione ai concetti di cosmetici a connotazione naturale e sostenibili, alla cresciuta sensibilità verso concetti di sicurezza (safe beauty) arriva la conferma della anticipazione di quei trend che alla fine del 2019

erano proiettati nel medio periodo e oggi sono del tutto attuali e consolidati. Sicuramente i trend non sono ancora stabilizzati e i vari canali risentiranno delle oscillazioni nei gusti e nelle propensioni di consumo.

Acconciatura

La rilevazione congiunturale evidenzia, per il canale dell’acconciatura professionale, una crescita nel primo semestre del 18,4% rispetto allo stesso semestre del 2020, con la previsione nel secondo trimestre di un ulteriore

sviluppo, superiore all’11%, con un valore dei cosmetici usati per i servizi professionali che a fine anno supera i 520 milioni di euro.

Sicuramente, dopo la pandemia che ha condizionato pesantemente il canale dal marzo 2020 fino ai primi giorni del 2021, e nonostante le difficoltà della ripresa da parte di molti saloni, si è confermata quella attesa che molti

consumatori denunciavano nel periodo di lockdown; non a caso i livelli di fatturato sono già rientrati sui valori antecedenti la crisi.

Per le aziende specializzate, grazie agli enormi sforzi per sostenere i saloni, si annunciano recuperi dopo le difficoltà incontrate, legate alla scarsa liquidità e alla ripresa rallentata delle frequentazioni. Migliorano i

livelli della rivendita. Grazie all’evoluzione digitale, si creano opportunità per una migliore profilazione e fidelizzazione della clientela.

Centri estetici

La crescita del 9,1% registrata nel primo semestre 2021, e quella prevista di poco più di sedici punti percentuali nella seconda parte dell’anno, portano a fine anno il valore della domanda a poco meno di 190 milioni di euro.

Il canale dell’estetica, a causa di un più rallentato lockdown, ha faticato a ripartire più di quanto non sia accaduto per il canale dell’acconciatura professionale; tuttavia, grazie alle nuove interazioni con i consumatori,

alla qualificazione del servizio e alla voglia di ritorno alle abitudini precedenti da parte della clientela, la ripresa del canale si dimostra repentina. Restano ancora probabili i rischi legati all’abusivismo e alla chiusura

definitiva di molti esercizi penalizzati dalla pandemia: tutto ciò condiziona le attività delle imprese specializzate nel canale. Sicuramente l’impegno degli operatori dovrà considerare un ripensamento della cultura del

servizio e diventare sempre più attraente con il più alto livello di professionalità.

Erboristeria

I dati relativi al primo semestre 2021, +16,3%, e le previsioni di fine anno, con una crescita nel secondo semestre di oltre il 9%, per un valore di chiusura di oltre 370 milioni di euro, confermano l’uscita dai forti condizionamenti

che il canale ha subito nel periodo di lockdown con evidenti impatti anche sui tentativi di recupero della clientela.

La ripresa degli accessi premia di più i distributori monomarca, mentre più difficile è stata la ripresa delle erboristerie classiche, con situazioni disomogenee a livello di territorio. La pandemia ha modificato le abitudini

d’acquisto dei consumatori e dei clienti delle erboristerie in particolare, in quest’ottica sono in atto ripensamenti delle politiche distributive, nei rapporti tra imprese e retail.

La ripresa offre anche nuove opportunità, che diventano fondamentali per ridare vitalità al canale: i processi di digitalizzazione e specializzazione. Le erboristerie stanno ripensando il concetto di punto vendita per avvicinarlo

ai bisogni concreti ed attuali dei consumatori, non solo per assortimento merceologico ma soprattutto su servizi mirati che coinvolgono anche le tecnologie digitali. Il rischio deriva dal non sapersi adeguare al cambiamento,

rimanere fermi ad un modello commerciale oramai superato nella mente del consumatore; le sostenute dinamiche del passato sembrano infatti esaurite.

Farmacia

Nel primo semestre 2021 il canale farmacia ha registrato un’importante crescita di oltre sei punti percentuali per arrivare a prevedere una chiusura dell’anno oltre i quattro punti percentuali e un valore che si approssima

ai 1900 milioni di euro, di pochissimi punti superiore al valore del canale profumeria.

Sicuramente la farmacia esce rafforzata per certi versi dal periodo pandemico avendo intercettato una importante fetta di consumatori condizionati dalle chiusure e dalla necessità di acquistare i cosmetici in altri canali rispetto

a quelli abituali.

Assieme alla grande distribuzione, il canale farmacia ha evidenziato il minor impatto durante la pandemia registrando trend di diminuzione ben al di sopra della media dell’intero comparto cosmetico. Nei primi sei mesi del 2021

si è osservata la sostanziale ripresa del consumo di cosmetici nelle farmacie, e, anche grazie all’online, si sono registrate minori sofferenze rispetto al passato in alcuni prodotti di dermocosmesi, nei solari, in particolare,

e nel cura persona. In effetti, il fenomeno più importante di questi mesi è stato il consolidamento delle vendite digitali che già vedevano il canale più attrezzato rispetto ad altri canali e oggi sembra beneficiare di

questa accelerazione anticipata. Alcuni operatori confermano le precedenti preoccupazioni per la perdita dell’identità del canale, bilanciata dalla presunzione che la crisi potrebbe accelerare il processo di ripensamento

e riposizionamento strategico dei farmacisti nei confronti del cosmetico.

Grande distribuzione

A fine 2021, nonostante alcuni contraccolpi nel periodo della crisi legata al lockdown, i consumi di cosmetici nella grande distribuzione toccano il 42,5% del mercato cosmetico nazionale, con la costante crescita attesa di

1,5 punti percentuali e un valore che supera i 4.500 milioni di euro.

Non vanno tuttavia dimenticati i profondi cambiamenti all’interno del grande aggregato che ha visto nei primi sei mesi dell’anno l’importante ritorno

dei monomarca e dei drugstore specializzati, penalizzati nel primo periodo di lockdown, a conferma di una importante trasformazione nella distribuzione organizzata che privilegia l’attenzione al mix di prodotti e alle nuove

abitudini di acquisto dei consumatori.

Tra le difficoltà emerse nel primo semestre 2021 si segnalano il calo delle vendite e l’involuzione nelle grandi superfici, così come potrebbero continuare le tensioni sulla logistica e sulla dilazione dei pagamenti. L’attività

promozionale, soprattutto negli SSS-Drug rappresenta la più evidente reazione. Si confermano importanti valori legati ancora ai prodotti per igiene e cura persona. Rallenta il boom dei gel igienizzanti mani e cura capelli,

prodotti che hanno sostenuto il canale nel periodo di lockdown.

Tra le opportunità si evidenziano i nuovi spazi per marchi innovativi e la rimodulazione, più mirata, della comunicazione.

Profumeria

La profumeria selettiva è il canale che più di tutti, negli ultimi anni, ha evidenziato contraddizioni e perplessità da parte degli operatori: la crisi pandemica, complice la chiusura di alcuni esercizi e la frenata delle frequentazioni,

ha indebolito ulteriormente la tenuta del canale.

Tuttavia, nel 2021 è in corso una importante ripresa, da parte delle imprese distributrici, delle iniziative e delle attività promozionali per supportare quella ripresa

del canale auspicata da molti operatori.

Se da un lato si affievoliscono le problematiche relative alle scadenze dei prodotti con relativa criticità sui resi, dall’altro proseguono gli sforzi nella pianificazione e nella ridefinizione delle modalità di distribuzione.

I consumatori, ancora orientati verso i canali specializzati in Casa e Toilette, oltre alle piattaforme online, in questi ultimi mesi stando confermando il desiderio e il ritorno a esperienze passate, sia nella voglia di

provare il prodotto sia nel desiderio di esperienze che ovviamente non possono essere fatte sulle piattaforme digitali.

Difficilmente, comunque, si ritornerà ai livelli pre-crisi anche se il canale, nel primo semestre 2021, ha registrato una crescita di oltre 30 punti percentuali e guadagna il 13,5% nella seconda parte dell’anno, per un valore

del mercato stimato attorno ai 1.880 milioni di euro, che rappresenta la seconda posizione nella ripartizione dei consumi assieme al canale farmacia.

Prosegue la pressione dei prezzi che sostengono i valori del sell-out

ma non consentono proiezioni ottimistiche sull’evoluzione del canale. Si amplificano tuttavia gli sforzi e le importanti attività di sostegno della selettività nel canale da parte delle imprese specializzate che, a cavallo

della crisi, hanno avviato strategie di supporto al retail e sensibilizzazione della clientela. Si confermano infatti i significativi programmi promozionali che preludono ai numerosi lanci previsti nell’autunno 2021.

L’ottimismo cresce per quelli che potrebbero essere gli incrementi di vendita nel periodo natalizio, auspicando che i consumatori, già abituati alle nuove tipologie di vendita digitale, confermino quella propensione e quella

voglia quindi di “negozio fisico” che stanno dimostrando in questi ultimi mesi.

Vendite dirette (porta a porta e corrispondenza)

Nonostante la difficoltà di misurare con precisione gli andamenti delle vendite dirette, cui fa da contraltare l’importante fenomeno consolidato dell’e-commerce, si conferma la ripresa anche per questa tipologia di vendita

che nel primo semestre del 2021 cresce del 3,3% con una previsione per la seconda parte dell’anno di quattro punti percentuali. Il valore del canale tocca a fine anno circa 360 milioni di euro.

Occorre capire se la crisi delle vendite dirette durante la passata pandemia rivela un fenomeno strutturale o se si tratta di un momento di ripensamento sia delle strategie che degli investimenti da parte delle imprese specializzate:

in passato le vendite dirette hanno saputo soddisfare fasce di consumatori disorientati dalla complessità dei canali e dalla crisi congiunturale, ma già negli ultimi esercizi si è assistito a una frenata, generata soprattutto

dallo spostamento verso forme di distribuzione molto più innovative.

E-commerce

Le vendite online confermano il radicamento nelle abitudini di acquisto di cosmetici maturate durante i lockdown. I primi sei mesi del 2021 hanno confermato le importanti dinamiche di sviluppo delle vendite elettroniche che

portano ad una proiezione di fine anno a oltre 900 milioni di euro di consumi.

Infatti, il futuro è sempre più omnicanale, cioè un modello che sfrutta l’integrazione armoniosa di processi e sistemi retail per offrire customer experience univoche e caratterizzate sempre più per:

• la possibilità di

provare i trucchi o le tinture grazie alla fotocamera del proprio smartphone o il click and collect vicino all’ufficio o alla propria abitazione;

• la capacità dei negozi fisici, soprattutto nell’ultimo anno, di instaurare,

grazie all’utilizzo di piattaforme di instant messaging e dei social, un dialogo con i propri clienti e di offrire nuovi servizi, come ad esempio l’apertura di proprie vetrine virtuali sulle piattaforme di delivery, o l’avvio

di iniziative di e-commerce tramite propri e-shop o vetrine su intermediari digitali.

Conto terzi

Il maggiore ricorso alle scorte di magazzino dovuto alla scarsità delle materie prime e il rallentamento produttivo dei principali partner commerciali ha condizionato i livelli di produzione delle imprese cosmetiche contoterziste

già a fine 2019 e, in misura ancor più rilevante, per tutto il 2020. Tuttavia, nell’anno in corso si sta registrando una forte ripresa degli ordinativi, portando una proiezione a fine 2021 pari al +20%: il valore dei fatturati

delle imprese produttrici in conto terzi passa così da 1.680 a oltre 2.000 milioni di euro, nonostante emergano ancora alcune difficoltà nella programmazione dei lotti produttivi. Infatti, la discontinuità rimane il fattore

negativo che più mette a rischio la visione a medio-lungo termine che da sempre contraddistingue la capacità reattiva e di innovazione dell’industria cosmetica. La ripresa della domanda estera (+19,4% nel primo semestre

2021), lascia comunque ben sperare le imprese contoterziste che, per visione strategica di business, sono tradizionalmente orientate ai mercati internazionali.

Dinamiche del comparto cosmetico – quadro di sintesi

Nel primo semestre del 2021 l’economia italiana è tornata a crescere grazie al graduale allentamento delle misure restrittive adottate per contenere la diffusione del virus.

La ripartenza è trainata dagli investimenti che hanno registrano un +12,8% a giugno 2021 rispetto allo stesso periodo dell’anno precedente. Infatti, i fondamentali economici delle aziende cosmetiche evidenziano forti e trasversali

segnali di ripresa: sono l’espressione della capacità reattiva e della flessibilità che, nell’attraversamento della crisi da Covid-19, le imprese cosmetiche hanno saputo mantenere.

Gli elevati scostamenti registrati

rispetto a un anno fa, enfatizzano la proattività, soprattutto di certi indicatori, alle repentine evoluzioni di scenario; l’instabilità economica, come spesso accade nella coda lunga delle crisi economiche, o come in questo

caso sanitarie, lascia il posto a rimbalzi positivi dettati da cicli virtuosi di ripresa.

Le dinamiche industriali registrano mediamente la dichiarazione di “aumento” pari a 24 punti percentuali rispetto al semestre precedente, con importanti variazioni tra gli indicatori analizzati. Primo tra questi, è il livello

occupazionale che registra una crescita dichiarata dagli operatori intervistati pari al 32% rispetto al semestre precedente, con una differenza dell’aumento dichiarato di 20 punti percentuali. Il numero di occupati, dopo

aver toccato il minimo nel primo trimestre 2021 (nel totale del sistema economico italiano si contano -811mila unità rispetto all’ultimo trimestre 2019), ha recuperato quasi la metà della caduta (+398mila unità nel bimestre

luglio-agosto su inizio 2021, ma ancora -413mila rispetto a fine 2019). In autunno ci sarà probabilmente un turnover più alto, sia in entrata che in uscita, a causa sia di processi di ricomposizione settoriale, storicamente

più intensi in uscita dalle crisi, sia di inevitabili ristrutturazioni aziendali, anche se il numero totale di persone occupate è previsto crescere mediamente dello 0,3% all’anno.

Nel corso del 2022 è atteso il recupero, sia del numero di persone occupate, sia delle ore lavorate procapite, ai livelli pre-pandemia. Infatti, come emerge dalle dichiarazioni relative al ricorso della cassa integrazione,

si passa da un operatore su due che ne ha dichiarato l’utilizzo fino al semestre precedente, a circa il 12% nel periodo attuale che ha utilizzato tale soluzione (di cui il 5% in aumento e il 7% in misura costante rispetto

ai sei mesi appena trascorsi). Di pari passo con i forti segnali di ripresa evidenziati dallo scenario macroeconomico, il grado di utilizzo degli impianti, che rappresenta le previsioni degli imprenditori circa l’ampliamento

della propria capacità produttiva, registra un aumento nelle dichiarazioni pari al 27% rispetto al semestre precedente, convergendo così coloro che ne dichiaravano un lieve o una forte diminuzione a favore di un aumento

per circa metà degli operatori intervistati.

Collateralmente alla ripresa sul piano industriale, si manifesta l’aumento dei costi di produzione, attraverso una duplice lettura di tale incremento: da un lato l’insufficienza delle materie prime è diventata un fattore di

crescente ostacolo alla produzione; infatti, secondo il Centro Studi di Confindustria, hanno pesato, nel recente rallentamento, le interruzioni sulla catena di distribuzione, che hanno indotto un ulteriore allungamento

dei tempi medi di consegna e un incremento delle consegne inevase.

Dall’altro lato, la conversione produttiva a favore di gel igienizzante mani e presidi medico-chirurgici, ha portato a un aumento dei costi che deriva dall’ottimizzazione degli impianti e dalla logica modulare degli strumenti

e dei macchinari (maggiore flessibilità dei lotti di produzione). Gli investimenti produttivi, che restano il motore principale della ripresa italiana, nel 2022 saliranno, nel totale manifatturiero, su un livello molto

superiore al pre-crisi (+17,7% rispetto al 2019). Infatti, dagli investimenti in macchinari e impianti dell’industria cosmetica si conferma la fiducia di voler garantire la migliore attività di produzione (espressa dal

65% degli operatori, ben il 19% in più di coloro che ne hanno dichiarato l’aumento nei precedenti sei mesi), oltre che l’orientamento all’innovazione.

Insieme ai costi di produzione, dall’analisi degli investimenti in manutenzione, si evidenzia la volontà di rafforzare le strategie aziendali rendendo sempre attuale e competitiva l’offerta di cosmetici sul mercato e la relativa

filiera produttiva a monte, così come avviene per gli investimenti in ricerca e sviluppo: si registra il 13% in più delle dichiarazioni di aumento rispetto al semestre precedente. E’ il segnale di conferma delle logiche

di diversificazione e di orientamento ai nuovi trend che i consumatori sempre più attenti si aspettano sugli scaffali. Infine, gli investimenti in comunicazione, in un momento di affermazione di più recenti tecniche di

ingaggio in ambito digital, sono sempre più multicanale ed integrati tra online e offline: le campagne di comunicazione si spostano dai canali a largo bacino di utenza fino alla ricerca di un dialogo one-to-one.

Risulta quindi difficile capire i reali investimenti di questo indicatore, poiché la razionalizzazione dei budget verso strumenti che ne ottimizzano il reale ritorno è considerevolmente aumentato negli ultimi anni.

Il ritorno alla normalità

Il cauto ottimismo che accompagna la dichiarazione degli intervistati è avvalorato dalla graduale ripresa dell’andamento produttivo delle imprese cosmetiche. Infatti, per un operatore su quattro la ripresa è già avvenuta: se

a questa quota sommiamo anche coloro che prevedono il ritorno alla normalità entro fine anno, rimane attribuito a un operatore su tre il recupero già nel 2021; mentre circa un intervistato su due, ritiene che il nuovo equilibrio

verrà raggiunto nel prossimo anno.

Il cauto ottimismo che accompagna la dichiarazione degli intervistati è avvalorato dalla graduale ripresa dell’andamento produttivo delle imprese cosmetiche. Infatti, per un operatore su quattro la ripresa è già avvenuta: se a questa quota sommiamo anche

coloro che prevedono il ritorno alla normalità entro fine anno, rimane attribuito a un operatore su tre il recupero già nel 2021; mentre circa un intervistato su due, ritiene che il nuovo equilibrio verrà raggiunto nel prossimo

anno.

Residuali, ma da tenere comunque in considerazione le dichiarazioni di coloro che prevedono un recupero solamente a partire dal 2023 (il 7,1%) o che addirittura prevedono di non tornare più alla situazione prima della pandemia

(il 4,8%).Residuali, ma da tenere comunque in considerazione le dichiarazioni di coloro che prevedono un recupero solamente a partire dal 2023 (il 7,1%) o che addirittura prevedono di non tornare più alla situazione prima

della pandemia (il 4,8%).

Esportazioni industria cosmetica italiana nel 2020 e nel primo semestre 2021

Le esportazioni italiane di beni e servizi, dopo la caduta del 14,0% nel 2020, risaliranno del 12,4% nel 2021 e di un ulteriore 7,7% nel 2022. L’export legato al solo manifatturiero si conferma tornare già nel 2021 sul sentiero

di espansione precrisi, anche grazie a un commercio mondiale che registrerà una crescita del 10,5% nel 2021, nonostante la frenata a metà anno, e del 4,5% il prossimo.

Gli effetti della crisi da Covid-19 hanno forti ricadute sugli scambi commerciali in misura trasversale su molteplici comparti del manifatturiero. Infatti, entrando nel merito del settore cosmetico, nel 2020 l’export registra

una battuta d’arresto, facendo un balzo indietro di cinque anni e registrando un valore pari a 4.154 milioni di euro.

I cosmetici italiani esportati calano infatti di 16,7 punti percentuali; anche il valore consuntivo che riguarda i dati in quantità segna un valore negativo: il calo è del 5,7%, con evidente impatto sul livello di marginalità.

In calo rispetto al 2019 anche le importazioni che, con un valore prossimo ai 1.850 milioni di euro, registrano una contrazione di 16,4 punti percentuali, mentre in quantità la flessione è del 4,6%.

Lo scenario di incertezza registrato dai mercati esteri incide anche sulla bilancia commerciale del settore cosmetico che interrompe il trend iniziato nel 1996, quando il valore delle esportazioni di cosmetici ha superato quello

delle importazioni: seppur marginalmente, le importazioni subiscono un calo inferiore a quello delle esportazioni, assestando il saldo tra le due dimensioni pari a 2,3 miliardi di euro (circa 470 milioni in meno rispetto

alla differenza tra export e import avuta nel 2019). Per quanto concerne il primo semestre del 2021, l’export del settore cosmetico cresce di oltre 19 punti percentuali, portando a una proiezione di fine anno prossima al

+14%.

Le difficoltà degli scambi commerciali hanno impattato sulle destinazioni: la diversificazione dei mercati esteri è stata parzialmente compensata da un rafforzamento dei principali partner europei, oltre che gli storici Stati

Uniti e Hong Kong. Infatti, le prime dieci destinazioni per valore dell’export cosmetico italiano registrano ritmi sostenuti di crescita, ad eccezione del Regno Unito che soffre gli effetti commerciali della Brexit. Nello

specifico, si registra al primo posto la Francia (262 milioni di euro e +6,6%), segue la Germania (232 milioni di euro e +11,4%), gli Stati Uniti, prima destinazione extra europea (229 milioni di euro e +15,9%) e Regno

Unito (121 milioni di euro e -0,1%). Di rilevanza al sesto posto Hong Kong che, con una crescita di oltre il 44%, porta ad un valore dell’export cosmetico italiano a 155 milioni di euro e gli Emirati Arabi Uniti, nona destinazione

con un +62,1% rispetto al semestre precedente, che registrano un valore dell’export prossimo ai 73 milioni di euro.

L’analisi delle esportazioni per famiglie di prodotto evidenzia, nei primi sei mesi del 2021, sia l’attenzione a favore delle categorie che hanno subito maggiormente gli effetti dei lunghi periodi di lockdown, come ad esempio

la profumeria alcolica (+47,1%), sia le conferme delle categorie che hanno registrato contrazioni più lievi come la cura pelle e i prodotti per capelli (entrambe +25,1%).

Dinamiche e strategie nel restart dell’industria cosmetica

La capacità reattiva delle imprese cosmetiche ha caratterizzato la ripresa a cavallo dell’estate 2020, confermandone la flessibilità produttiva e la visione a medio-lungo termine. Se infatti la maggiore produzione di gel idroalcolici

ha consentito di rispondere prontamente alle esigenze di igiene e tutela della salute, consentendo in molti casi la tenuta dei fatturati, dall’altro si osserva il profondo e repentino adeguamento delle attività d’impresa

a cavallo della crisi.

Nella lettura dell’andamento a oltre un anno e mezzo di distanza dalla prima rilevazione, emergono importanti considerazioni su alcuni strumenti adottati per contrastare gli effetti della crisi sul business d’impresa. Nello

specifico, il ricorso allo smart working si mantiene su alti livelli di dichiarazione degli intervistati, passando da un operatore su tre a inizio pandemia, a circa tre su quattro nella seconda metà del 2021.

La crisi generata dal Covid-19 ha sicuramente impattato sul panorama degli attori che compongono la filiera cosmetica: l’individuazione di nuovi fornitori è sia una scelta obbligata per la chiusura di alcune realtà, sia il

desidero di rimodulare le modalità di approvvigionamento in ottica qualitativa e di razionalizzazione dei budget.

Anche l’anticipo degli acquisti (espressa da quasi il 29% degli intervistati, rispetto all’8% che ne ha deciso il posticipo) è una delle azioni frutto di uno squilibrio repentino che la crisi ha portato alla filiera; la pianificazione

produttiva assume difficoltà maggiori, così come la reperibilità delle materie prime e il relativo rincaro dei costi. Ne consegue un’anticipazione, quando possibile, per accelerare la produzione e consolidare il vantaggio

competitivo sul mercato.

Il concetto di value for money che emerge nei periodi a cavallo delle crisi, ovvero l’attenzione del consumatore verso l’esasperazione del rapporto qualità prezzo, porta a un forte orientamento delle attività di promozione

espresso da quasi il 43% degli operatori. Il riposizionamento nei canali distributivi, confermato da due intervistati su tre, certifica il nuovo assetto cercato a monte (nuovi fornitori) alla luce dei più recenti format

di vendita e delle scelte obbligate che i periodi di lockdown hanno condizionato gli acquisti di prodotti cosmetici.

In ultimo, collegato alle nuove scelte distributive, si registra l’investimento nel canale e-commerce dichiarato da oltre un operatore su due: si rafforza la fiducia del consumatore nei brand che affiancano la velocità di fruizione

e la comparazione di prodotto all’esperienza del punto vendita e la consulenza personalizzata che ne deriva.

Andamento sell-in delle imprese cosmetiche

Nel periodo di lockdown, sono state proposte alle imprese associate le indagini flash settimanali, e successivamente mensili, volte a misurare gli effetti della crisi da Covid-19 sui fatturati: grazie alla misurazione di oltre

18 mesi, è stato possibile costruire la curva che descrive il calo e il successivo parziale ritorno ai livelli pre-crisi. È evidente, dopo il crollo prossimo a 60 punti percentuali della prima metà di aprile 2020, il progressivo

recupero che, a parità delle attuali condizioni di scenario, porterà ad una piena ripresa dei fatturati nella seconda metà del 2022.

Metodologia congiunturale

Ogni sei mesi il Centro Studi redige una circolare di presentazione, da inviare a tutti i soci, in cui richiede i dati della congiunturale. Inoltre, predispone il link al questionario online per la richiesta dati, presente

all’interno della circolare, che contiene tutte le richieste utili per elaborare un’indagine congiunturale completa. In occasione di periodici incontri con i gruppi e con i referenti specifici di alcune aziende si valutano

le esigenze e si propongono eventuali supplementi di indagine.

Il Centro Studi contatta i gruppi e le aziende più collaborative per condividere tendenze, giudizi e commenti sui dati definitivi. Il Centro Studi elabora i dati finali, pesando con un modello statistico le risposte ricevute

e modulandole nel confronto con i valori riscontrati dagli enti di rilevazione. Inoltre, per poter esprimere al meglio i dati di fatturato globale, si proiettano i valori di export forniti dall’Istat (al momento della pubblicazione

da gennaio a giugno) applicando l’andamento decennale del periodo residuale così da ottenere la stima di chiusura di fine anno nella misura più attendibile.

Nel rapporto vengono proposte rilevazioni ad-hoc e statistiche che di volta in volta risultano utili alla migliore comprensione dei fenomeni legati al settore industriale e al mercato della cosmetica. Per garantire l’attendibilità

dei dati raccolti ed elaborati si è stabilito uno strumento di misurazione alle variazioni espresse dalla congiunturale (previsioni) e il confronto con le variazioni percentuali calcolate a consuntivo.

La valutazione del Centro Studi è un elemento contenuto nelle verifiche da parte degli esperti di Certiquality. Cosmetica Italia e Cosmetica Italia Servizi hanno ricevuto la conferma delle certificazioni UNI EN ISO 9001:2015

e 14001: 2015.

La procedura conferma che il processo è ben governato se lo scarto tra i dati espressi dalla congiunturale e i dati determinati a consuntivo non superano in valore assoluto le 2 unità. Le revisioni delle basi di rilevazione

(nuova base ISTAT e aggiornamento database del Centro Studi di Cosmetica Italia), hanno portato ad un progressivo adeguamento del valore globale del fatturato, cioè della produzione italiana di cosmetici, la cui prima rivalutazione

è stata proposta al Cosmoprof di Bologna dell’edizione 2019, e proseguita nell’edizione 2020 del Rapporto Annuale con l’ampliamento della base di rilevazione.